-

(一)具有2年以上投資經歷,且滿足以下條件之一:

家庭金融凈資產不低于300萬元;

家庭金融資產不低于500萬元;

近3年本人年均收入不低于40萬元。 -

(二)最近1年末凈資產不低于1000萬元的法人單位。

-

(三)金融管理部門視為合格投資者的其他情形。

來源:世界浙商網訊

WIND統計數據顯示,2015年至今A股上市公司重大重組事件共有303起,遠遠超出去年全年188起的規模,資本市場并購重組明顯提速。2014年中國大陸企業海外并購交易數量和交易金額均創歷史新高,特別是對亞洲其他國家企業的并購數量達到57宗,同比增長90%。一切數據都在顯示,當前中國新一輪并購浪潮正在興起。

自改革開放以來,中國共經歷了三次企業并購浪潮;借助“一帶一路”戰略,中國第四次企業并購浪潮有望提速,并在廣度和深度上超越前三次。不少業內人士預測,此次并購浪潮將從國內并購為主逐步轉向“國內+跨境”雙輪驅動;并購重點行業逐步從高科技、消費品等向多元化轉變;國企民企角色也將變化!

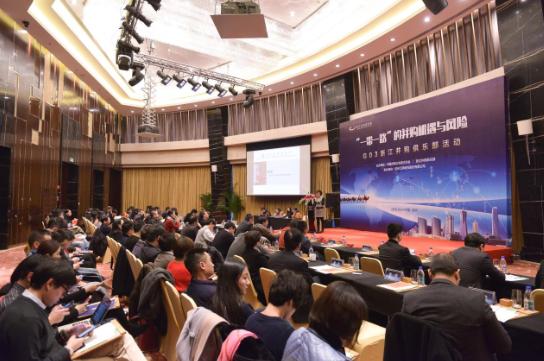

值此之際,由中國并購公會浙江分會和浙江并購俱樂部主辦,杭州工商信托股份有限公司承辦的“G03浙江并購俱樂部活動——“一帶一路”的并購機遇與風險”于12月20日在杭州萬怡酒店如期召開!

此次活動由中國并購公會浙江分會會長、浙江并購俱樂部輪值主席兼秘書長龔小林主持,當天除了中國并購會會長王巍進行了一個半小時的專題分享以外,浙江省金融辦副主任包純田、浙江省工商聯副主席趙小敏、浙江上市公司協會常務副會長兼秘書長王紅雯、杭州市金融辦副主任俞偉英、寧波市金融辦副主任周凱、杭州工商信托股份有限公司總裁丁建萍、《浙商》雜志社社長朱仁華、美都能源股份有限公司董事長聞掌華、宋都基業投資股份有限公司董事長俞建午、浙江亞廈裝飾股份有限公司董事長丁欣欣、平安銀行杭州分行李海明行長等130人共聚一堂,展開了“‘一帶一路’的并購機遇與風險”的探討!

讓浙江成為互聯網金融最大的大本營

曾獲美國終身并購成就獎,被稱為“中國并購之父”的王巍認為,今天的時代已經從投資時代變成并購時代!

“并購是一門藝術,它由一個又一個的案例累積而成,比如萬科和寶能之爭,頗能反應國內資本幾個極具代表性的焦點問題。” 王巍在現場對寶能、萬科一事的觀點,引起很多人的共鳴!

“一個是英雄論不論出身?談你配不配。這就成了英雄倫理問題,很多人把它變成道德化,值得思考。二是價值觀,做企業要不要有信念和價值觀,這個信念和價值觀又靠什么來衡量,是靠人格魅力還是靠市場?過去沒有市場,你可以靠黨來追認,比如五一獎章、全國英模,這是一種價值觀。但是現在有市場了,這些更多的變成一種政治認可。但是在資本市場中你的信念和價值觀還有沒有用,到底用什么來衡量?三是企業到底為誰服務,是為大股東還是小股東?大股東說我出錢,當然要為大股東服務;但管理層表態說是為中小股東服務的,比如這次萬科。這是中國一個特殊的國情,大股東和小股東在股權的道德上是平等的,但是刻意提出大股東或者小股東就表達了這個企業家的境界是完全不一樣的。管理層是用什么來選擇股東,有多大能力來選擇股東,是向社會呼吁、向政府呼吁、向一行三會呼吁?還是靠自己的資本來運作?即資本結構,這是中國企業家最不了解的。四是資本的來源,錢從哪兒來,每個企業家要判斷來的錢正不正。資本來源對法制當然很重要,但是對交易有多大的重要性?五是手段,你是偷偷摸摸地背后襲擊,還是明媒正娶?這種手段到底對不對?”

王巍會長表示,“現在很少人談技術,都談道德。我只看技術。每個人都有自己的立場,不能說誰對誰錯,因為立場不同,不要期待達成一致。我的想法只代表我的立場:今天中國開始進入資本人格的時代,不是企業家人格。資本有獨特的人格。過去30年,企業家靠感召力、靠理想和信念;而資本是冷血的,它不相信一切非資本的語言。資本的語言就是公司的資本結構。根據財務數據一衡量,企業便宜了就有人收購。資本的語言就是財務報表和管理層的人格魅力。人格魅力可能對也可能錯,很難說;每個人有自己的想法,這種投票不可操作。中國的市場還沒這么復雜,沒有那么多工具,需要在座的各位制造這些工具,創造一個新的時代。對萬科和寶能之爭,拋開道德約束,拋開價值觀和信念,也不要談英雄出身,只談到底公司是便宜還是貴。很遺憾,到現在為止,懂的人不會說,不懂的人不敢說,所以目前看不到技術分析,萬科到底值多少?等著,大家看。萬科和寶能這個案子非常好,讓我們看到了中國新一代企業家如何進入市場,開始洗牌。”

除此之外,王巍會長表示,他解讀的“一帶一路”跟市場可能不一樣。他認為中國目前的經濟、政策已經可以影響全球了,所以談“一帶一路”不是簡單的走出市場,而是要走出新路,要利益共同體。目前我們在全球輸出的過程中能解決的是提出未來3、5年一定是一個全球化的主流,一定走海外并購這條道。今天不是國家隊在海外,而是民間。大量的中小企業怎么海外并購?第一,中國的海外并購不能像當年這樣掠奪式并購,一定要轉向當地化,這是不容易的。怎么來解決這個問題?要大量學習日本徹底走向全球化,使中國企業地方化。第二,國際海外市場最大的風險不是商業風險,而是國家風險,是商業之外的文化、宗教、社會、政治風險,這個風險很大。我們要研究國家風險,研究我們的資本如何安全,不被人沒收。我們要通過大數據建立一個信用評級體系,叫國家風險投資分析的模式,來判斷早期預警,涉及政治、宗教、文化等出現何種問題。第三,經濟自由化將大量推動海外并購,民間如何利用好經濟自由化,主要是金融利率和匯率的放開,來進行海外資產配置,以保障民間企業的安全性投資。

浙江是中國民間企業最集中的地方,為幫助企業通過并購創造價值、提升價值、實現價值,讓并購成為企業跨越式發展的一種習慣,今年6月,中國并購公會浙江分會、杭州工商信托股份有限公司、浙江民營企業聯合投資股份有限公司、浙江賽伯樂投資管理有限公司、《浙商》雜志、平安證券浙江分公司、美都能源股份有限公司、浙江大學經濟學院、華睿投資集團有限公司等浙江省內18家知名企業和機構共同發起組建了浙江并購俱樂部。發起人之一的平安證券浙江分公司總經理何美云介紹說,浙江并購俱樂部是在浙江省政府的關心和支持下,依托中國并購公會成立的;是 一個以省內上市公司為主的企業集團的并購服務平臺。該平臺圍繞并購重組為主題,以實操為導向,以線下活動為主線、線上新媒體為紐帶,協助會員企業通過并購 重組的手段實現企業的產業結構調整和轉型升級,見證會員企業的成長,并積極參與到會員企業做大做強、走向國際化的進程。在線上,俱樂部利用社交工具、公眾號、網站等新媒體,傳播并購重組相關的政策法規、行業動態、并購信息、經驗案例和研究成果等信息;在線下,俱樂部不定期舉行行業研討會、趨勢分析會、模式研討會、專家研討會、項目對接會、案例解析會、經驗分享會、專題學習會等一系列活動,為俱樂部會員提供系統化的并購信息、知識、方法、技巧、模式及資源。

王巍透露,2016年中國并購公會將把中國的民營企業十大海外并購頒獎放在浙江。同時,王巍表示,“世界互聯網大會就在這里,浙江有最好的條件成為互聯網金融最大的大本營。接下來,浙江并購俱樂部將在互聯網金融上下大功夫,幫助互聯網金融公司收購傳統企業!”

“ 一帶一路”助推海外并購

浙江上市公司協會常務副會長兼秘書長王紅雯告訴記者,截至2015年10月底,浙江轄區共有110家上市公司實施并購重組195次,涉及金額961.74億元,比2014年全年增長83%,并購規模遠超去年。

“究其原因,一方面由于近兩年一系列配套政策松綁簡化并購重組操作,有效助推并購重組進一步繁榮。另一方面,在新常態、經濟轉型背景下,傳統行業面臨較大經營壓力,因此跨行外延發展也是轉型必要途徑之一。同時,隨著‘一帶一路’政策的加速推進,中企海外并購的整體格局也逐漸發送改變,也由此催生出新的機遇和風險。”王紅雯說。

作為浙江最大的民營投資公司,浙江民營企業聯合投資股份有限公司管理合伙人高峰從多角度來闡述如何做好海外并購重組。“從融資角度來講,基金能夠更優化資金的來源;從投資這個角度,基金的切入能幫助企業家把這個并購過程處理得更好。從管理這個角度來講,中企海外并購還有很長的路要走,而基金在某些方面已經擁有了豐富的資源和經驗;最后是退這個角度,基金可以為中企設計出最佳的退出方案。”

浙江賽伯樂投資管理有限公司總裁陳斌表示:“未來2、3年,上市公司對高新技術產業的需求非常大。海外的投資并購現在是非常好的機會。去年我們跟杭州市政府在硅谷設立了一個基金,今年跟寧波政府也會很快在海外設立基金。通過海外基金抓住了很多高新技術的項目,然后拉到杭州。2016年希望和在座的各位以最快的速度把這種模式復制出來,在海外設立產業高地,鎖定行業制高點。在全球來說,其實每個地方都有每個地方的技術至高點,我非常推崇基金的方式,因為它可以抱團出海,還有互補優勢,強占競爭的時候力度比較大。”

并購重組自然離不開金融機構的參與,一次成功的并購重組,靈活運用金融工具是必不可少的重要因素。杭州工商信托股份有限公司總裁丁建萍表示,信托公司現在大部分做的是融資業務,但投資業務應是其主流業務,在并購重組中更多的是未來的安排。信托本身作為一種投融資功能兼具的金融工具,在目前整個金融行業中是非常獨特的。我們希望能夠把這第一個優勢發揮出來,尤其是同業之間的合作這個空間是非常廣闊的,而且整個市場包括一些銀行已經開始做這樣的工作了。但是作為投資和融資全部都具備的金融工具目前還不太有,我們也不覺得這永遠會是優勢,未來很多機構,特別是銀行和保險會跟上,我們要做得快,這是一個方面。另外,信托還有一個優勢,就是綜合金融服務。真正的信托已經有十幾年了,特別是2002年到2003年,但是真正把綜合金融工具的優勢發揮出來的還不多,比如說我們做的購并交易當中的選擇權安排、購并當中的員工持股、管理層持股等,總體的專業力量在中國還很少。明年收購兼并將會是杭工信一個重要的業務板塊,可以發揮兩大優勢,一是利用原有客戶,比如房地產公司,怎么去幫助他們升級轉型;二是如何深入原有客戶的一些購并。 “就在明天,我們將成立一個上市公司的購并基金。我覺得目前來說我們的并購工作還比較初步,今后怎樣把從事并購團隊的利益捆綁進去,利用好信托制度去嫁接起來,這里面還有很多事情要做!”

“‘一帶一路’有它特殊的政治背景。真正放眼全球,我們浙江上市公司還是相當不錯的。少數行業領先企業已經追到了跨國公司的后面,越來越接近他們的技術水平,在局部上甚至已經超過他們了。原來國外不太看得上中國人的東西,現在已經動心了,尤其是被收購的對象,只要是誠心誠意的就非常愿意談下去,這也就是為什么我們這兩年成功率越來越高的原因,就是因為技術水平到那個檔次了。印度、南美、南非,目前跟我們的差距很大,我們工業體系的完整性和一部分基礎設施的高端配套能力遠遠超過他們。但是,目前我們‘一帶一路’走 到的地方還比較落后,中亞、中東、南亞、東南亞等地的基礎設施都比較落后;而且人家不太認民營的基礎設施,民航、高鐵都掌握在國有手上。所以如何借助好國 有企業的品牌和資源力量,讓民營企業去海外操盤才是重點。另外,我們不要小瞧那些看上去很慘的行業,比如印尼的鋼鐵;我們能不能進行合作呢?如果成功合 作,這個就叫轉移產能,轉移產能機會很大!”浙江省金融辦副主任包純田說,“至于省里,無論是省委書記還是省長,都很重視。今年李強省長為金融方面單獨做報告三次,這在歷史上是沒有過的,說明現任省長對這個問題的敏感度以及推進工作的力度。這為我們浙江上市公司提供了非常好的外部環境。”

同時,為了走好海外并購這步棋,浙江并購俱樂部更是卯足了勁,明年將和省政府一同開設并購培訓班,并爭取在3年內培養2000名專業的中國并購交易師,為浙江企業服務。

“打個最簡單的比方,現在不少歐洲國家對中國制造進行抵制,不允許我們進入;但這個時候我們只要通過并購海外企業,就能夠順利打通國際市場,海外并購勢必是個方向。我們俱樂部看好新技術、新能源、新材料,傳統企業互聯網+,以及老品牌等市場的并購,自然也會多關注這幾個方面。”浙江并購俱樂部發起人、中國并購公會浙江分會會長龔小林告訴記者。

合格投資者提示

合格投資者提示