-

(一)具有2年以上投資經歷,且滿足以下條件之一:

家庭金融凈資產不低于300萬元;

家庭金融資產不低于500萬元;

近3年本人年均收入不低于40萬元。 -

(二)最近1年末凈資產不低于1000萬元的法人單位。

-

(三)金融管理部門視為合格投資者的其他情形。

2015年3季度,我國GDP同比增長6.9%,增幅雖略有回落,但穩中有進的大勢沒有改變,經濟運行仍在合理區間,結構調整步伐加快,新動力孕育成長機會。在此背景下,信托行業一方面保持自身穩健前行的態勢,另一方面也在積極探索行業新的增長點。中國信托業協會發布的“2015年3季度末信托公司主要業務數據”各項指標表明:在宏觀經濟增速換擋、泛資管行業競爭加劇、利率市場化改革深入、風險防控壓力上升等多重因素疊加下,信托業發展沒有出現增長的斷崖式下跌,整體經營業績保持常態增長水平,投資與事務管理功能定位進一步強化。在外部宏觀經濟形勢存在較大不確定性以及資本市場異常波動的背景下,信托行業在持續動蕩中實現螺旋式上升,在冷熱交替中不斷求索和蛻變。

一、復雜環境下的穩步前進

(一)信托資產

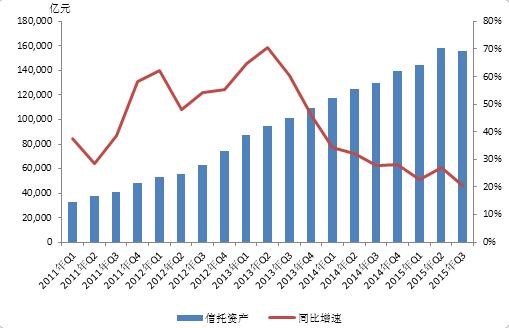

2015年3季度末,信托全行業管理的信托資產規模為15.62萬億元(平均每家信托公司2296.92億元),較2014年3季度的12.95萬億元,年度同比增長20.62%,信托資產規模同比增幅明顯回落;較2015年2季度的15.87萬億元,季度環比下降1.58%。從季度環比增速看,2015年前3季度的環比增速分別為:1季度3.08%,2季度10.13%,3季度-1.58%,信托資產自2010年1季度首次出現環比負增長。

圖1:2011年Q1——2015年Q3各季度信托資產及其同比增速

2015年3季度中國GDP同比增幅為6.9%,創下自2009年以來的最低增速,工業生產、投資和出口均較為低迷。我國當前處于結構調整的關鍵階段,傳統產業的去產能過剩進程非短期內可以完成,多年積累的結構性矛盾仍需要時間來調整。宏觀經濟不振,實體經濟融資需求下降,經營景氣度持續下滑,優質資產比較難以尋求,加之銀行等金融機構的競爭、風險控制要求趨嚴的影響下,3季度信托產品發行量沒有出現顯著提升。此外,資本市場波動也是信托資產負增長的一個影響因素。

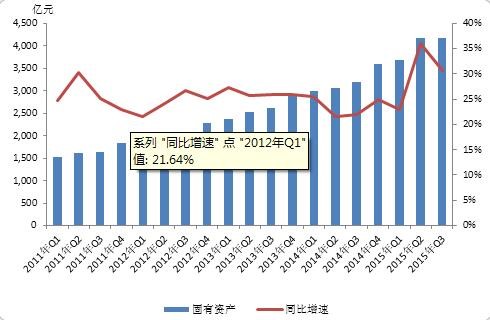

(二)固有資產與權益

2015年3季度固有資產規模達到4177.94億元(平均每家信托公司61.44億元),比去年同期水平增加30.61%,增幅較2015年2季度回落約5.5個百分點;比2015年2季度環比增加0.39%,增速略有上升。從增速水平來看,信托行業固有資產規模的同比增速保持相對穩定。

作為固有資產的主要形式,投資類資產在3季度末規模達到2935.71億元,同比增加53.90%,在資產總額中占比70.27%,較第2季度末規模下降了0.88個百分點。與2015年2季度相比,貨幣類資產和貸款類資產的規模都有小幅下降。貸款類資產占比延續了2015年年初的走勢,繼續下降。貨幣類資產規模為545.45億元,占比13.06%;貸款類資產規模為381.79億元,占比9.14%。

圖2:2011年Q1——2015年Q3各季度固有資產規模及其同比增速

從所有者權益來看,2015年3季度信托全行業規模為3564.11億元(平均每家信托公司52.41億元),比去年同期增長23.65%,較上季度末環比增長0.47%。

從凈資產的組成部分來看,信托行業的實收資本逐年上升,2015年3季度達到1624.62億元,較2季度環比增加13.57%,占比為45.58%,提升了5個百分點左右。2015年上半年信托公司密集增資擴股,進入3季度該趨勢得以延續。2015年3季度信托賠償準備的規模為133.13億元,較上季度末小幅減少1.75億元;未分配利潤達到1129.46億元,較上季度末小幅減少約18億元。與2015年2季度相比,3季度末信托賠償準備和未分配利潤的規模和占比均有所下降,但是從歷年的發展情況來看這兩項指標總體仍然呈現上升趨勢,這說明信托公司抵御風險能力仍然在不斷增強。

圖3:2011年Q1——2015年Q3各季度信托賠償準備規模及占比

(三)風險項目個數及規模

2015年3季度末信托行業風險項目有506個,比上季度末增加56個,規模達到1083億元,比去年同期增長31.51%,較上季度末環比增長4.74%。但對比全行業管理的信托資產規模15.62萬億元,0.69%的不良率仍處于相對低位。實體經濟低迷,違約率上升,系統性風險不斷加大,而信托行業不良率較上季度僅上升0.04%,這源于信托行業及時調整風險管理策略,主動壓縮高風險業務規模的積極應對。同時,信托行業自有資本充足、賠償準備充分、風控體系逐步完善,也為行業系統性風險和區域性風險的防控奠定了堅實基礎。

二、轉型攻堅期的持續增長

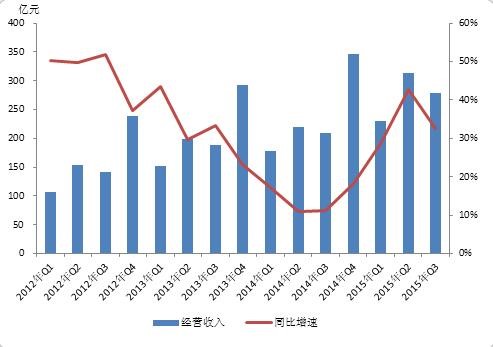

(一)經營業績

截至2015年3季度末,信托全行業實現經營收入822.14億元,第3季度實現經營收入278.08億元,比2014年第3季度同比大幅增長32.54%,比2015年第2季度環比下降11.47%。就同比增速而言,2015年2季度經營收入同比增長42.68%,3季度增幅下降約10個百分點。其中,2015年前三個季度的信托業務收入達到466.67億元,第3季度信托業務收入為170.17億元,同比增長21.62%,占經營收入的比例為56.76%,信托業務仍為信托行業貢獻了超過一半的收入。信托全行業第3季度實現投資收益91.98億元,與第2季度的124.25億元相比,環比下降25.97%,這可能與2015年6月份開始的股市震蕩,投資收益率下降有關。

圖4:2012年Q1——2015年Q3各季度經營收入及其同比增速

截至2015年3季度,信托全行業實現利潤總額548.71億元,第3季度實現利潤總額156.85億元,較去年同期水平增長8.37%,增幅較2015年2季度的水平大幅回落24個百分點。信托行業經營業績增速放緩一方面在于信托公司傳統業務模式正遭遇其他金融子行業越來越激烈的競爭,尤其是金融同業機構發行的資管產品搶占了信托公司的業務份額;另一方面緣于新增業務規模增速下降,信托業務規模短期內缺乏新的增長點。

圖5:2012年Q1——2015年Q3各季度利潤總額及其同比增速

(二)受托管理成效

2015年3季度清算信托項目1609個,平均年化綜合報酬率延續了2015年1季度以來的增長趨勢,3季度為0.62%,較2季度末增長了0.12個百分點;年化綜合實際收益率7.30%,較2季度末回落3個百分點左右,年化綜合實際收益率從今年1季度反轉上升以后又再次下降,2014年4季度為7.52%,2015年1季度為8.11%,2季度達到10.19%。

利率市場化的不斷推進降低了資本的投資期望收益,帶動了整個社會融資成本的下行,雖然信托產品收益有所下滑,但其收益下浮幅度遠小于其他類型理財產品。相較其他大類金融資產而言,信托綜合回報率依然保持在較高的水平。短期內這種競爭優勢將增強信托對投資者的吸引力,加之近期股市動蕩擠出大量投資資金,因此3季度市場中出現了固收類信托產品預約和申購火爆的局面。

三、動力轉換下的功能優化

(一)投資功能定位

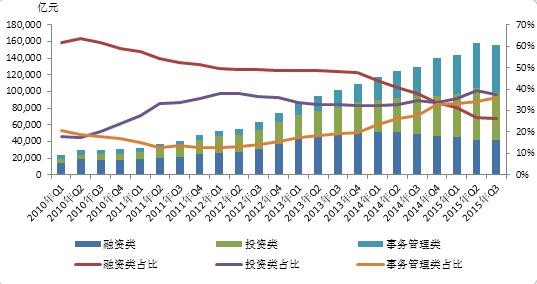

從信托功能看,融資類、投資類和事務管理類信托“均分天下”的格局已開始悄然改觀。投資類和事務管理類信托占比延續上升趨勢,融資類信托占比持續下降。2015年3季度事務管理類信托規模為5.63萬億元,占比36.06%,比2季度提高了2個百分點左右;投資類信托規模為5.88萬億元,占比37.63%,與第2季度相比有所下降;融資類信托規模和占比均有所降低,3季度規模為4.11萬億元,較2季度減少了0.10萬億元,占比從2季度的26.55%下降到3季度的26.31%。

圖6:2010年Q1——2015年Q3信托資產按照功能分類的規模及其占比

當前的資金市場環境與貨幣政策對傳統信托業務產生了一定的沖擊,融資類信托占比自2015年以來處于下降趨勢,信托業務中的非融資功能逐漸顯現并不斷深化,傳統債權業務將會被逐步弱化和壓縮。在近期央行“雙降”的影響下,融資類信托市場空間將進一步壓縮,邊緣化趨勢加快。長期來看,事務管理類信托業務及投資類信托業務的比重將會得到顯著提升。信托行業的發展動力源將逐步從融資方轉為投資方,投資類信托占比將繼續延續增長態勢。

(二)主動管理能力

從資金的來源看,盡管單一資金信托占比逐年下降,但仍然占據著信托資產的半壁江山,2015年3季度單一資金信托規模達到90879.27億元,占比58.18%,與第2季度的水平相當;集合資金信托規模為52857.22億元,占比33.84%,與第2季度相比下滑1.5個百分點,規模也略有減少;管理財產類信托規模為12454.40億元,占比7.97%,與第2季度相比提高了1.4個百分點左右。隨著高凈值人群的增加和私人財富的積累加速,管理財產類信托規模增長也將會有更大發展空間。

(三)信托投向

2015年3季度數據顯示:信托資金的五大投資領域依然是工商企業、基礎產業、證券市場、金融機構、房地產。信托投向總體保持穩定,其中證券投資信托因資本市場的劇烈波動有較大下降,基礎設施類信托占比有較大增加。其他信托新增規模不大,但因證券投資信托的絕對規模下降,占比被動上升。

圖7:2010年Q1——2015年Q3資金信托投向的規模及其占比

1.工商企業。作為實體經濟的支撐部門,工商企業一直是資金信托投向的第一大領域。2015年3季度末,投向工商企業的資金信托規模為3.25萬億元,相比2季度末的3.18萬億元,環比增長2.20%,相比2014年3季度的3.15萬億元,同比增長3.17%;在總的資金信托規模中占比22.61%,相比2季度末的21.50%,增長約1個百分點,略有上升。工商企業信托規模和占比企穩回升的根本原因是宏觀經濟下行形勢下對內需擴大和產業結構優化調整的內在驅動。

2.基礎產業。截至2015年3季度末,資金信托在該領域的配置規模為2.70萬億元,相比2季度末的2.74萬億元,環比減少1.46%,相比2014年3季度的2.66萬億元,同比增長1.50%;占比為18.79%,較2季度末的18.48%略有上升。當前地方基礎建設的較高資金需求與現有市場資金供給嚴重不匹配,政策放松導致近期地方平臺項目增加較快,地方政府融資需求較旺。并且,和工商企業、房地產投向相比,地方融資平臺是更為優良的交易對手,在以地方政府信用為背書的交易條件下,其信用水平仍要高于其他種類交易對手。但寬松貨幣政策和資產配置荒的供求效應導致政信投資的資金回報率大幅下滑,可能會抑制信托資金投資于基礎產業的熱情和力度。除了傳統的政信合作模式,信托公司也在積極思索基于PPP或者基于項目融資背景的基礎設施產業投融資模式。

3.證券投資。盡管證券投資信托在3季度大幅受挫,該領域仍然是資金信托配置的第三大領域。2015年3季度末,證券投資信托規模為2.67萬億元,相比2季度末的3.02萬億元,環比減少11.59%,相比2014年3季度的1.67萬億元,同比增長59.88%;占比為18.57%,較2季度末的20.37%下降了1.8個百分點。其中,股票類占比6.27%,較2季度末大幅回落約3.3個百分點,債券類占比10.24%,較2季度末略有增長。

4.金融機構。作為資金信托配置的第四大領域,2015年3季度末資金信托對金融機構的運用規模為2.37萬億元,年度同比增長23.44%,季度環比增長4.41%,占比16.49%,提升了1.2個百分點左右。當前實體經濟形勢依舊嚴峻,工商企業尤其是民營企業和中小企業,經營壓力依然較大,償債能力有所下降,尤其是債券市場個別公募債券以及部分中小企業私募債券集中違約,更表明對當前部分企業的違約風險不容忽視。因此,在宏觀經濟和資本市場的雙重壓力下,作為相對優質資產的金融機構成為信托資金避險的較好選擇。

5.房地產。2015年3季度末,房地產資金信托的規模為1.29萬億元,占比8.96%,無論是規模還是占比,3季度末的水平與2季度末相比都基本持平。實際上,自2014年3季度以來,房地產資金信托占比持續下降。盡管房地產市場因政策刺激需求有所回升,然而商品房去庫存壓力依然較大,市場表現為結構化復蘇而非全面復蘇,總體來看房地產企業投資熱情依然不高。在此種背景上,信托行業對高風險高收益的房地產投資布局謹慎,需要充分衡量投資標的的安全性、流動性和收益性。

四、三季度熱點評析

2015年第3季度,盡管宏觀環境復雜多變,行業整體增長繼續回落,但各信托公司回歸信托本源、順應轉型趨勢、積極進行業務創新、尋求新的發展動力的探索卻有增無減。行業內熱點頻出、亮點不斷,互聯網信托、家族信托、消費信托、藝術品信托、PPP項目、海外資產配置等層面的業務和產品創新為信托業的轉型和發展注入了新的活力與動力。其中,互聯網信托的加速發展在本季尤其值得關注。

2015年7月18日,由國家有關部門制定的《關于促進互聯網金融健康發展的指導意見》(以下簡稱《意見》)對外發布。互聯網信托首次被“正名”,《意見》的發布對于鼓勵和引導信托公司開展互聯網信托業務具有重要作用。

在政策層面積極推動和信托公司業務迫切轉型的背景下,信托公司與互聯網金融的嫁接無疑是2015年第3季度信托行業的熱點和亮點。信托作為傳統金融行業,在互聯網金融的后端(產品、賬戶)上有一定的優勢。隨著客戶需求多元化發展,信托公司也通過互聯網化尋求創新發展,逐步向互聯網金融的前端延伸。

截至2015年3季度末,信托公司已普遍開設微信公眾號,定期推送理財知識、行業動態、市場趨勢等內容。部分信托公司并進一步深化應用,在符合監管政策的前提下,開通微信預約、微信網簽等功能,提升服務效率。

消費信托+互聯網的模式在信托行業出現,多數消費類信托被認定為單一事物管理類信托,不受集合信托合格投資者的門檻限制。消費信托模式的創新使信托公司更貼近用戶,消費信托產品深度結合互聯網金融概念,通過在線互聯網平臺發售,打造出了具有品牌特色的產品。如平安信托在“綜合金融服務商平臺”搭建中做出了探索,為不同類型客戶提供差異化的投融資服務,借助大數據手段和挖掘技術,對客戶和產品進行精細的分級、匹配、撮合,滿足不同客戶的個性化金融服務需求;萬向信托利用“互聯網+金融+消費+體育”的模式,引領投資者分享體育足球產業發展的紅利;中信信托的“眾籌+電影+消費信托”的產品模式,將信托業務與電影嫁接,分享影視業發展的紅利。

展望未來,中國經濟短期內難有起色,持續加大政府投資力度仍是穩定國內經濟的主要措施。在政府持續投資和內在經濟增長動力孕育的時間差內,中國經濟將度過最艱難的結構調整期。而缺少證券投資信托支撐,傳統業務基本平穩的信托業正積極尋找新的增長點,互聯網信托等平臺型、服務類的創新和發展符合信托公司戰略轉型要求。各信托公司的“觸網”雖發展步伐不一,但總體來看,信托行業的互聯網化探索正在起步,未來應該有極強的可塑性和較大的協同發展空間。各信托公司需依托自身的資源優勢,系統化布局互聯網金融及其他創新性業務,全面提升自身核心競爭力和運營效率,形成差異化市場定位和特色化發展模式,積極培育全行業新的增長動力。

合格投資者提示

合格投資者提示